Справки для оформления ипотеки

Какие справки нужны банку

Справка по форме 2-НДФЛ

Справка по форме банка

По статистике больше половины сделок с недвижимостью сегодня совершается с использованием ипотеки. В ипотеку можно купить любую недвижимость на вторичном рынке, можно вступить в долевое строительство жилого дома, приобрести готовое жилье в новостройке (причем по минимальной ставке с господдержкой), а некоторые банки даже кредитуют гаражи и места в подземном паркинге.

Какие же справки банку для ипотеки предстоит собрать заемщику?

Как правило, прежде чем одобрить ипотеку, банки хотят удостовериться в вашей платёжеспособности. Для этого они и требуют различные справки и доказательства, подтверждающие данный факт. Одним из таких документов и является справка о доходах (заработной плате).

Справки для банка для ипотеки, подтверждающие доход, могут оформляться по нескольким формам:

- Справка по форме 2-НДФЛ;

- Справка по форме банка;

- Справка по форме работодателя;

- Справка о заявленном доходе.

Справка по форме 2-НДФЛ

Справка 2-НДФЛ – это унифицированный документ для подтверждения доходов заемщика при получении ипотеки. Выдается за различный налоговый период, но как правило, охватывает весь текущий период года. В справке указывается размер заработной платы, начисленной в каждом месяце отчетного периода, имеются ли налоговые вычеты, в каком размере выплачен налог на доход.

Указанная справка оформляется бухгалтерией компании (организации), в которой работает заемщик. Важный нюанс – такую справку можно оформить, если компания исправно платит «белую» заработную плату.

При подаче документов в банк у заемщика возникает вопрос: проверяет ли справку 2-НДФЛ банк и как банк может понять подлинные ли данные содержатся в справке?

Первичную проверку на соответствие справки 2-НДФЛ данным, указанным в анкете заемщика, проводит специалист кредитной службы банка. Если у него возникают какие-то сомнения в достоверности указанных сведений, к проверке может присоединиться служба безопасности.

Для проверки подлинности и достоверности указанных данных существует множество способов проверки:

- оценка внешнего вида документа. Справка по форме 2-НДФЛ имеет утвержденную форму, её заполнение должно быть выполнено строго по образцу;

- звонок по месту выдачи справки с целью проверки достоверности справки и действительности постоянного места работы заемщика;

- проверка по различным базам. Например, проверка данных на официальном сайте Федеральной налоговой службы;

- проверка через фонд Пенсионного страхования, то есть запрос в Пенсионный фонд.

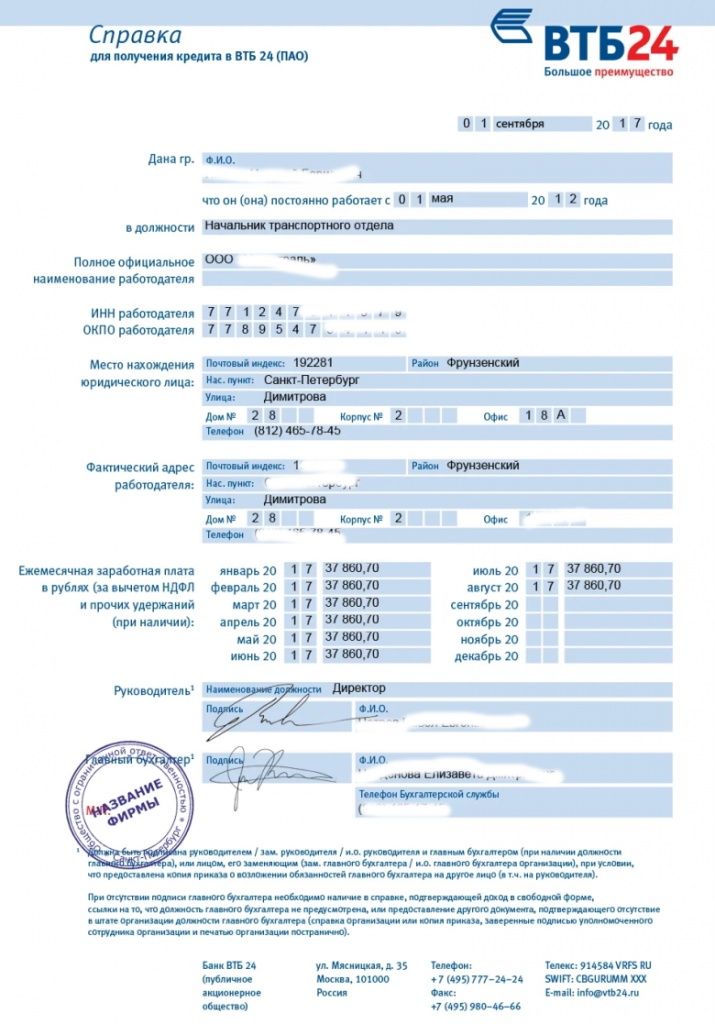

Справка по форме банка

Оптимальный выход для тех, у кого реальный уровень дохода значительно превышает официальную зарплату - это представить справку о доходах по форме банка.

В банках прекрасно осведомлены о том, что многие работодатели используют различные «серые» схемы выплаты зарплат с целью минимизировать уплату налогов. Поэтому чтобы данные доходы не выпадали из расчета платежеспособности заемщиков, банки и ввели такую форму подтверждения дохода. Ведь если банк учтет «серые» заработки заемщика, то и кредит они могут выдать больше, а значит – получить больше дохода в виде процентов.

Форма данной справки у каждого банка своя. Скачать бланк можно, как правило, на официальном сайте конкретного банка или обратиться за ним в ближайшее банковское отделение.

В справке указываются стандартные и дополнительные сведения о клиенте и его работе.

Основные сведения:

- фамилия, имя и отчество;

- должность и трудовой стаж на текущем месте.

- размер зарплаты по месяцам за требуемый срок;

- полное наименование работодателя;

- юридический/почтовый адрес;

- контактные телефоны;

- банковские реквизиты;

- ИНН, ОГРН компании.

Заверяют данную справку два лица: руководитель организации и главный бухгалтер, затем ставится печать организации. Если в организации отсутствует должность главного бухгалтера, то в строке делается пометка «должность главного бухгалтера отсутствует», которая отдельно заверяется подписью руководителя организации. Банком может быть не принята справка, если отсутствует какой-либо из перечисленных реквизитов.

Справка по форме работодателя

Справка по форме работодателя оформляется в произвольном виде на фирменном бланке компании (с логотипом, юридическим адресом, телефонами и другими контактными данными, могут указываться банковские реквизиты, ИНН и пр.)

Справка о доходах с места работы по форме работодателя является составленным в свободной форме документом, в котором работодатель подтверждает указанный доход сотрудника. Она служит для подтверждения следующих факторов:

- место работы;

- стаж и занимаемая должность;

- размер среднемесячной заработной платы не менее чем за полгода, предшествующие обращению в банк за кредитом.

Справка о заявленном доходе

Некоторые банки идут навстречу клиентам и предлагают заемщику, который не может подтвердить по различным причинам свой заработок, предоставить справку о заявленном доходе.

В указанной справке заемщик сам от руки описывает информацию о своих доходах и подписывается под указанными сведениями. Никаких других подписей и печатей на ней не требуется.

При подаче подобной справки в банк при оформлении ипотечного кредита у заявителя могут возникнуть различные сложности. Во-первых, далеко не все банки принимают такие справки в качестве документа о подтверждении доходов. Во-вторых, сроки выдачи кредита могут затянуться, поскольку возникнут дополнительные проверки со стороны банковских служб, а также повысится вероятность отказа в выдаче ипотеки. В-третьих, условия ипотеки могут оказаться значительно хуже (выше ставка, больше размер первоначального взноса), поскольку банк посчитает риск высоким и постарается его минимизировать более жесткими условиями выдачи кредита.

Поэтому выбирая способ подтверждения платежеспособности и форму справки для банка при ипотеке, следует учитывать все факторы, как положительные, так и отрицательные. Так, желание подтвердить больший доход и соответственно – получить больший кредит, может обернуться ухудшением условий выдачи такого кредита. Если вы сомневаетесь в правильности своего решения, то всегда можете обратиться за консультацией к специалистам.

Материалы по теме

Подпишитесь на еженедельную рассылку сайта ipoteka.msk.ru

и будьте в курсе самых свежих новостей, тенденций и актуальных событий

российского ипотечного рынка

Мы не передаем ваши данные третьим лицам